中核钛白拟定增募不超71亿获证监会通过中信证券建功2022-07-26 12:43:11 来源:东方财富 阅读量:6794

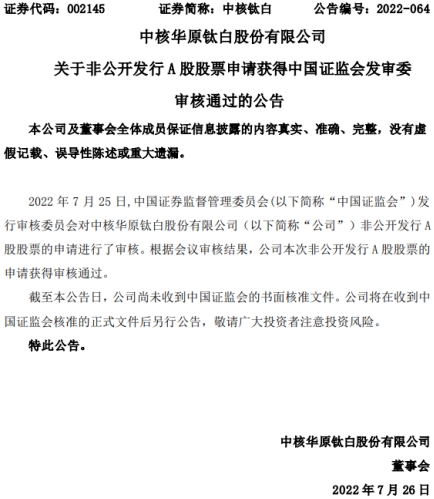

导读:中核钛白昨日晚间发布公告称,中国证监会发行审核委员会审核了中核钛白非公开发行a股股票的申请根据会议审核结果,同意公司非公开发行a股股票的申请

根据《上市公司非...

中核钛白昨日晚间发布公告称,中国证监会发行审核委员会审核了中核钛白非公开发行a股股票的申请根据会议审核结果,同意公司非公开发行a股股票的申请  根据《上市公司非公开发行股票实施细则》,本次非公开发行股票的定价基准日为发行期首日本次发行价格不低于定价基准日前20个交易日公司股票交易均价的80%定价基准日前20个交易日公司股票交易均价=定价基准日前20个交易日公司股票交易总额/定价基准日前20个交易日公司股票交易总额 钛白本次非公开发行股票数量不超过616,000,000股,非公开发行股票数量最高不超过本次发行前公司总股本的30%,全部由发行人以现金认购最终发行股票数量由股东大会授权的董事会和董事会授权人根据具体情况与本次发行的保荐机构协商确定 CNNC钛白本次非公开发行募集资金总额不超过人民币70.91亿元扣除发行费用后,7.93亿元用于回收钛白粉深加工项目,7.86亿元用于水溶性磷酸一铵资源回收项目,33.85亿元用于年产50万吨磷酸铁项目,212.7万元 截至CNNC钛业上述预案公告日,公司股份总数为2,053,673,321股,其中王泽龙持有892,927,745股,占公司总股本的43.48%,为公司控股股东和实际控制人若按照本次非公开发行的最大股数616,000,000股计算,本次发行完成后,王泽龙仍将是公司的控股股东和实际控制人因此,本次非公开发行不会导致公司控制权发生变化 CNNC表示,本次发行完成后,公司总资产和净资产将同时增加,资产负债率将有所下降,有利于增强公司抗财务风险能力,进一步优化资产结构,降低财务成本和风险同时,伴随着募投项目的实施,公司的竞争优势将得到加强,盈利水平和经营业绩将得到提升,将进一步改善公司的财务状况,增强公司未来的持续经营能力 日前,CNNC披露了2021年度权益分派实施后调整非公开发行股票数量上限的公告公司2021年度权益分派方案为:以2021年12月31日公司总股本2,053,673,321股为基数,由母公司向全体股东每10股派发现金红利0.8元,以资本公积金向全体股东每10股转增 根据公司2021年非公开发行a股股票预案,自审议本次发行的董事会决议日起至发行日止期间,因公司股份除权除息导致公司总股本发生变化的,本次非公开发行a股股票的上限相应调整。 调整前,CNNC钛白本次非公开发行股票数量按照募集资金总额除以发行价格确定,不超过616,000,000股,调整后,CNNC钛白本次非公开发行的a股股票数量由不超过616,000,000股调整为不超过893,200,000股。 日前,CNNC披露了《关于非公开发行a股股票申请文件反馈意见的回复报告》公司非公开发行a股股票的保荐机构为中信证券股份有限公司,保荐代表人为钟山,李万禄 声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。 下一篇:返回列表

推荐产品

经典回顾

|

||

|

网站地图 备案号:京ICP备19048932号-2 中国最专业的房产家居、装修建材行业资讯网络平台 本站部分资源来自网友上传,如果无意之中侵犯了您的版权,请联系本站,本站将在3个工作日内删除。 |